Подорожание металла в 2022-м году. Черная металлургия-2022: что ждет сталеваров

Ценовые колебания на мировых рынках по итогам 2022

Рынок металла изделий всегда был стабилен и отличался невысокой себестоимостью. Это объяснялось высоким номиналом нефти и сильными скачками доллара. От избыточного сырья и его перепроизводства стремительно понижались цены, в результате чего промышленные производства сократили выработку металла и спровоцировали его дефицит намерено.

В условиях кризисных явлений началось устойчивое повышение тарифов на металлопрокатную продукцию. Упорствовали и другие факторы, которые усложняли закупку сырья, а также внедрение экспортных санкций для крупных компаний.

За время действий ограничения экспорта Китай повысил спрос на продукцию стали и производил миллиарды тонн в год.

Мировой рынок металла стал еще более нестабильным. Большое потребление металла и реализация глобальных проектов спровоцировали развития крупных металлургических компаний, которые искусственно подогревали ставку на продукт.

Тем не менее, как показывает опыт, не стабильный период влечёт за собой период саморегуляции. Многие эксперты придерживаются мнения, что в скором будущем можно ожидать падения таксы на металл во всём мире примерно на 20%. Причиной такого понижения может стать охлаждение экономической политики китайского рынка. На данный момент деловая активность экономики Китая взяла курс на понижение.

Подорожание металла в 2022 году

16 ноября правительство приняло решение о повышении вывозной пошлины на металлолом до ста евро за тысячу килограмм. Нововведение будет действовать в течение шести месяцев с января следующего года.

Замминистра экономического развития В. Ильичев уточнил, что решение о повышении таможенного сбора принято для обеспечения сырьем внутреннего рынка. Он уточнил, что будут также приняты и меры для минимизации ущерба экспортеров и для поддержания на прежнем уровне занятости в области заготовки лома.

Читайте еще : Каким Будет Курс Евро В 2021 Году: Прогноз На Декабрь 2021

Цены на древесину

В нынешнем году впервые за последние несколько лет серьёзно подскочили цены и на древесину. Рост оказался рекордным: если в январе кубометр пиломатериалов — обрезной доски или бруса — стоил порядка 8 тысяч рублей, то летом его цена поднялась до 24 тысяч, а осенью отскочила до 16 тысяч. Из-за такого увеличения пострадали прежде всего молодые семьи с детьми, которые планировали постройку собственного дома на землях под ИЖС или в садовых товариществах. Екатеринбуржец Артём Лудинов этой весной решил начать строительство деревянного дома на своём участке в Первоуральском ГО, но после трёхкратного повышения цен на оцилиндрованное бревно ему пришлось отказаться от этой затеи.

– После того как нашей младшей дочери исполнилось три года, мы с женой загорелись идеей построить небольшой домик в Решётах, – говорит Артём Лудинов. — Прикинули, сколько нам надо дерева на двухэтажный дом, посчитали и получили сумму в районе 800 тысяч рублей. Это было в марте, а кредит на строительство дома я решил взять в июне. Перед тем как его оформить, съездил на строительный рынок и остолбенел — вместо первоначальной суммы мне требовалось уже почти 2,5 миллиона. С двумя детьми и без помощи родителей нам этого не потянуть.

Как ранее в интервью «ОГ» рассказал ректор Уральского государственного лесотехнического университета кандидата сельскохозяйственных наук Евгений Платонов, рост стоимости древесины вызван исключительно внешнеэкономическими факторами, в отличие от повышения цен на металлопродукцию.

В 2021 году на мировом рынке леса произошло несколько событий, которые негативно отразились на его конъюнктуре. В Канаде закрылось несколько крупных заводов по производству пиломатериалов из-за истощения лесосырьевой базы. В итоге всё, что было на складах, ушло в США, где большинство жилых домов строят из дерева. Следом обострилось торговое противостояние Австралии с Китаем, и он перестал закупать у неё миллионы кубометров леса-кругляка. Естественно, китайцы обратили внимание на Россию: это и привело к дефициту лесоматериалов на внутреннем рынке.

— Вряд ли цены на лес в ближайшее время сильно упадут, – пояснил Евгений Платонов. – Для предприятий их рост сказывается положительно — они могут встать на ноги, получить сверхдоходы и вложить их в модернизацию производства. По крайней мере, заниматься лесом сейчас стало выгодно. Смотрю по родной Югре: участки, которые были за рекой Обь, уже все в аренде. Раньше предприниматели говорили, что лес рубить там далеко, потому что нет дорог для его вывоза, а теперь всё заготавливают и реализуют. Запрет на экспорт леса-кругляка с 2022 года должен снизить стоимость пиловочника, но кто знает, не появятся ли новые причины для роста?

Резкое снижение цен на металлы во второй половине 2022 года

Государство определило основные направления для снижения цен на металлы после его взрывного роста. Заместитель главы Минпромторга на мартовском совещании фактически потребовал сократить стоимость. Виктор Евтухов отметил, что цены на основные виды металлопродукции «не устраивают» потребителей и их необходимо «скорректировать». После этого с собственниками металлургических компаний встретился и начальник ведомства. Денис Мантуров призвал к установлению «прозрачных» котировок, чтобы избежать острой потребности в их принудительном регулировании. Политика сдерживания помогла опустить цены в среднем на 10-12 %.

К другим мерам относится снижение уровня реализации валютной выручки для металлургов-экспортеров на 30 %. Новый 50-процентный лимит в силе с 24 мая 2022 года. Вместе с падением экспортных объемов (потери гигантов в металлургии достигают пяти миллионов тонн), укреплением рубля к резкому падению привели и проблемы с переориентацией на Восток. Китай и сам богат производственными мощностями, но может закупать сталь с большим дисконтом. Это не выгодно российским металлургам. Для повышения конкурентоспособности, увеличения объемов продажи цены пришлось резко снизить — на 40 % в среднем. Немаловажным фактором проблемного положения металлургических «гигантов» стало и увеличение экспортных пошлин на чермет — на 190 евро за тонну.

Пример резкого падения цены на оцинкованный лист с начала марта 2022 года на графике:

Динамика цен: что происходит сейчас

На начало июля ситуация на российском рынке металлопроката не изменилась. Снижение цен — очевидная тенденция. Но резкое падение уже не наблюдается. Смотрите актуальные графики (источник: mcena.ru):

1. Отрицательная динамика цен на листовой металл (г/к)

2. Отрицательная динамика цен на арматуру А500

3. Динамика цен на трубы (о/ц, электросварные)

4. Динамика цен на профнастил

«Северсталь»

Компания потеряла европейский рынок, на который приходилось около 30% выручки. Эффективно перенаправить потоки в Азию видимо не получилось, судя по сообщениям об большом дисконте на российскую сталь. При этом представители компании говорят, что на азиатские рынки уже приходится более 50% экспорта. Северсталь не исключает дальнейшего сокращения производства, если ситуация не изменится.

Спасает компанию только собственная сырьевая база и высокая рентабельность.

Сколько будет стоить металлолом с повышенной пошлиной при вывозе за рубеж

Рост спроса на металл в сочетании с новыми пошлинами повлечет и рост стоимости в 2022 году. Если проследить ценовую динамику на бирже ЛМЕ по предыдущим годам, то становится видно, что за 5 лет рост цен составил 105%.

В ноябре 2021 года стоимость тонны металлолома на рынке РФ перешагнула отметку в 29 с половиной тысяч рублей, то есть поднялась почти до четырехсот долларов. На турецком рынке ( который является самым крупным импортером лома из РФ) цена дошла до пятисот долларов за тонну.

Читайте еще : Мишустин пообещал в ближайшее время увеличить пенсии и соцвыплаты

За декабрь цена еще вырастет, а с января добавится увеличенная пошлина. В итоге с экономической точки зрения более оправданными станут поставки лома отечественным металлургам, чем его экспорт.

ММК

Несмотря на то, что ММК исторически ориентирована на внутренний рынок, компания сильно пострадает. Во-первых, спрос снижается быстрее предложения. Во-вторых, цены в РФ ниже, чем мировые. В-третьих, у ММК нет своей сырьевой базы, что отрицательно сказывается на рентабельности.

По заявлениям представителей компании, ММК уже начал сокращать производство. В июне снижение может составить около 40% от среднемесячного объема. Рентабельность сейчас находится в районе 0.

НЛМК

НЛМК выглядит самой не пострадавшей компанией среди крупных металлургов. Главный акционер не попал в санкционные списки, у НЛМК есть заводы в Европе, которые могут продавать там продукцию. Также компания хорошо обеспечена собственным сырьем.

Но комментариев от представителей НЛМК на просторах интернета мало, поэтому сложно оценить состояние компании. «Финам» писал , что поставки в Европу и США продолжаются в штатном режиме.

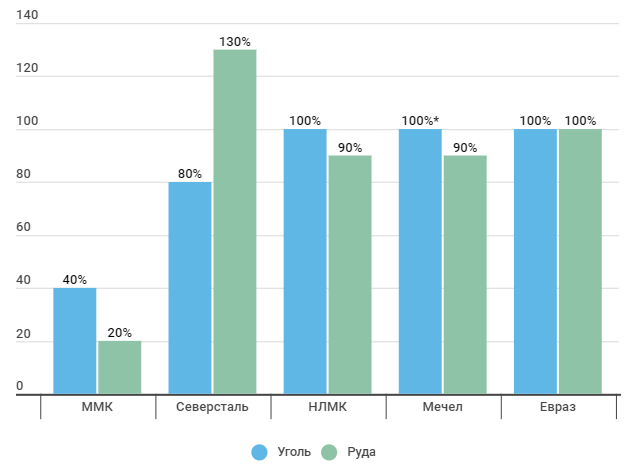

Обеспеченность собственным сырьем

Больше информации мы сможем получить только после публикации полугодовых отчетов. При этом важно, чтоб была разбивка по квартальным результатам. Эффект от высоких цен на сталь и ослабления рубля в первом квартале может отчасти перекрыть влияние негативных факторов во втором квартале.

На мой взгляд, перспектив в этом секторе сейчас нет, слишком большое давление идет на компании. Нужно следить за риторикой правительства, возможно металлургам сделают какие-нибудь поблажки. Сейчас обсуждается обнуление акциза на сталь.

Пока мне больше всего нравится НЛМК, компании не пришлось серьезно пересматривать рынки сбыта. Скорее всего средние цены продажи у нее выше, чем у конкурентов. Но стоит учесть, что котировки акций могут продолжить снижение. Если рецессия все-таки охватит весь мир, то цены на сталь быстро достигнут своих минимумов.

UPD: По ссылке — небольшой комментарий-дополнение в свете последних событий.

Теги: chmf, magn, nlmk

Даниил Курицин

организация: Conomy

публикуется с: 17.07.2020

867412 <хедер class="section_хедер">

Топ потенциалов

к разделу

Данные о ходе и итогах торгов предоставлены ПАО Московская Биржа. Дальнейшее распространение информации возможно только с разрешения ПАО Московская Биржа. При использовании материалов гиперссылка на conomy.ru обязательна. Свидетельство о государственной регистрации программы для ЭВМ №2015660286. Свидетельство о государственной регистрации базы данных №2015621406. 18+

Снижение будет нескоро

Наряду с промышленниками в выигрыше от повышения цен на лес и сталь осталось и государство. Несмотря на введение заградительных пошлин на экспорт пиломатериалов и металлов этим летом, их вывоз не приостановился, а даже увеличился.

- К ноябрю Уральское таможенное управление уже перечислило в федеральный бюджет 74,4 миллиарда рублей, что больше суммы перечислений за весь 2020-й.

- В прошлом году 99,8 процента суммы, перечисленной в бюджет, было собрано за счёт импортных пошлин. Ещё 0,2 процента – за счёт экспортных пошлин.

- В этом году доля таможенных платежей, уплачиваемых при экспорте товаров, выросла с 0,2 процента до 26 процентов – она составила 19,4 млрд рублей. Это сказалось и на общем объёме перечислений в бюджет.

Что говорят аналитики о ценах на металлы в РФ в 2022 году?

По мнению Олега Тюрпенко, представляющего одного из крупнейших металлотрейдеров « Металлсервис», 12% — это разумный минимум в условиях высокой ставки Центробанка, которая в настоящий момент составляет 20%. По оценке эксперта 6,5% будет направлено производителями на оплату кредитов, 2% на покрытие, так называемой, отсрочки платежей, которая в обычном режиме составляет календарный месяц. Таким образом, о высоких прибылях в новых условиях говорить не приходится.

При этом представитель Минпромторга на совещании с представителями отрасли говорил о целесообразности установления наценки трейдеров на уровне до 7%. По мнению представителя регулятора оптимальным является показатель в диапазоне 3-7%.

Представители металлургов смогли смягчить позицию власти и согласовали в итоге 12%. Но соблюдаться они должны жёстко. В Минпромторге считают, что все контракты должны быть перезаключены на новых условиях. Трейдеры, не готовые принять такие правила игры, будут вынуждены уйти с рынка.

Таким образом, власть настаивает на стабилизации цен, даже если это произойдет ценой банкротства ряда трейдеров. В результате, череда слияний и поглощений должна привести к стабилизации ситуации, ухода от «болтушки», когда переизбыток сменяется дефицитом. Фактически мы может говорить о переходе к регулируемым ценам на металлы.

Последние события и изменение цен на металлы

Существенное влияние на работу металлургических компаний оказали санкции Евросоюза, США и ряда других стран, наложенные на Россию за действия в Украине. Большая часть мер не коснулась сектора. Но полностью избежать ограничений все же не удалось.

До введения 4 пакета РФ была крупнейшим поставщиком стали в Евросоюз. После наложения санкций представители отрасли заговорили о том, что экспорт многократно сократится, а внутренний рынок «схлопнется», когда снижение потребления подорожавшего товара происходит за счет снижения качества выпускаемой продукции.

Подключившийся к решению проблемы регулятор настоятельно рекомендует производителям удерживать цены на прежнем уровне или даже снизить их. Пока государство не будет регулировать ценовую политику компаний нормативными актами, но будет осуществлять контроль исполнения рекомендации «по возможности сдерживать и снижать цены».

В ответ на действия регулятора производители стали и трейдеры провели переговоры и объявили об установлении максимальной наценки на металлопрокат на уровне 12%. Для сравнения, в прошлом году, когда этот показатель регулировался рынком, он достигал 20%. Таким образом, вновь установленная наценка составит почти в 2 раза меньше, чем наценка предыдущего года. Это сильно ударит по металлургическим компаниям в условиях уменьшения объема продаж в связи с сокращением объема экспорта, но выбора фактически нет.

Котировки

Сегодня металлургическая промышленность демонстрирует максимальный рост номинальных показателей, которые обусловлены множеством факторов:

- стабильная растущая потребность металлов Китая;

- реализация масштабных индийских проектов;

- искусственные манипуляции крупных предпринимателей металлургической промышленности

Исходя из мнения аналитиков, такая ситуация будет продолжаться недолго, и серьезный ценовой разворот можно ожидать уже совсем скоро.