Какие перспективы развития и размещения имеет мировая нефтяная промышленность. Какие перспективы развития и размещения имеет мировая нефтяная промышленность. Факторы и особенности развития и размещения нефтедобывающей промышленности

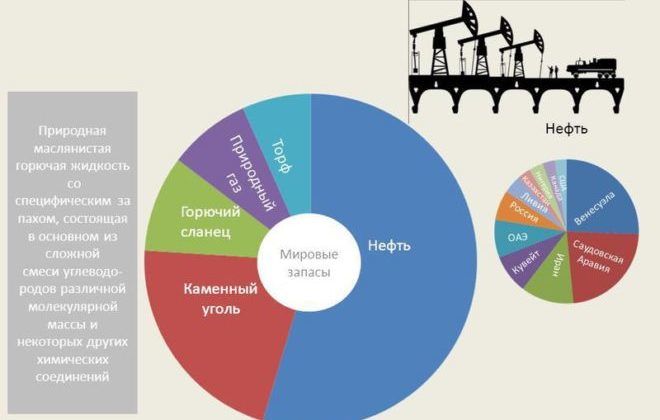

Распределение мировых запасов нефти

Несмотря на негативные прогнозы нефтяных ресурсов, еще есть неосвоенные территории и потенциальные месторождения. Самыми большими нефтедобывающими регионами являются территории следующих государств:

- Саудовская Аравия;

- Иран;

- Ирак;

- Кувейт;

- Венесуэла;

- Россия;

- Ливия;

- Казахстан;

- Нигерия;

- США;

- Канада;

- Катар;

- Китай;

- Ангола и т. д.

Пробуждение массовой сознательности

Согласно «Нулевому» сценарию, к политическим мерам добавится и влияние массового экологического сознания, которое стимулирует альтернативную энергетику, осознанное потребление и бережное отношение к природе на уровне стран и отдельных домохозяйств. Годовой объем выбросов снизится на 95%, до всего 2 гигатонн к 2050 году, а глобальный рост температуры не превысит 1,5 градуса по Цельсию. Потребление угля уменьшится на 70%, а объем возобновляемой энергетики приблизится к 60%. В промышленности широко будет использоваться водородная энергетика и энергия биомасс. В электроснабжении населения вырастет доля водорода и снизится — газа, а транспорт станет преимущественно электрическим.

Конец эпохи

Фото: ИЗВЕСТИЯ/Зураб Джавахадзе

Полный газ: Арктику хотят перевести с нефти на СПГ

В Минвостокразвития инициативу поддержали, но, по оценкам экспертов, она обойдется минимум в 500 млрд рублей

По мнению Екатерины Косаревой, управляющего партнера аналитического агентства WMT Consult, этот сценарий — крайне радужный и вызывает много вопросов. «Нулевой» вариант развития событий не учитывает множества факторов. Это и лобби нефтяников, приближенных к правительствам, которые так легко не сдадут позиций. И изменения в социальной жизни: речь идет о миллионах рабочих мест в нефтяной отрасли. Резкий переход транспорта на электричество и водород также сомнителен: люди слишком консервативны, чтобы менять привычки, а для автомобильной промышленности чревато огромными затратами на массовую реорганизацию производств. Снижение потребления угля также под вопросом: страны Азиатско-Тихоокеанского региона потребляют много энергии, и за зеленую они пока объективно не могут заплатить. Кроме того, на массовое применение зеленой энергетики нужны колоссальные средства. Производство, хранение, транспортировка, инфраструктура того же водорода — всё сейчас находится в зачаточном развитии, в стадии исследований, и не все пилотные проекты, даже успешные, реально применимы к реальной жизни из-за дороговизны материалов, производства или обслуживания». Косарева отмечает, что сами эксперты BP называют варианты сценариями, но не прогнозами.

Штормовое предубеждение: как изменят ураганы в США нефтяные цены

Стоимость черного золота может взлететь до $50 за баррель, но рост будет краткосрочным

Значимость неизведанных месторождений

В азиатских странах отмечаются весьма низкие затраты на добычу этого полезного ископаемого. Наибольшие запасы нефти размещены в Саудовской Аравии. Здесь находится ¼ доля от общего мирового нефтяного запаса. На втором месте находится Ирак. На его территории размещено 9/10 мировых запасов.

Читайте также: Реквизиты АО «Райффайзенбанк»: Адреса, БИК, ИНН, КПП, корреспондентский счет

Согласно проведенным научным исследованиям, российские запасы неразведанной нефти превышают известные на сегодняшний день, и разрабатываемые ресурсы.

Анализ предполагаемой качественной структуры еще не открытых месторождений показал, что основные перспективы добычи нефти приходятся на районы с низким уровнем изученности и проведенной разведки, и приходятся на Восточную и Западную Сибирь и шельфы северных и восточных морей.

США, далее везде

Несмотря на то, что безусловный мировой лидер добычи LTO в мире сегодня США, нефть низкопроницаемых коллекторов есть и в других регионах мира, причем тоже в огромных количествах. Например, совокупные технически извлекаемые запасы LTO в Аргентине оцениваются более чем в 3,5 млрд тонн. Правда пока добыча из низкопроницаемых коллекторов в стране не превышала 4 млн тонн в год. По оценке ИнЭИ РАН, это связано с тем, что средние цены безубыточности добычи LTO в Аргентине как минимум на 50% превышают цены на ключевых сланцевых формациях в США. Эксперты объясняют это в первую очередь более сложными геологическими условиями залегания углеводородов. Продуктивные пласты самого крупного аргентинского бассейна Vaca Muerta находятся на глубине 3 тыс. м, против 1,8–2,3 тыс. м на американских Eagle Ford и Bakken, и характеризуются более высоким пластовым давлением и преобладанием твердых кварцевых пород, что затрудняет проведение гидроразрыва.

По оценкам IEA, технически извлекаемые запасы LTO Китая, не имеющего собственных крупных месторождений традиционной нефти, составляют порядка 4 млрд т. Однако пока в Поднебесной самым крупным открытием стало месторождение всего в 20–40 млн т извлекаемых запасов. При этом продуктивные пласты в Китае также отличаются от североамериканских. А значит, технологии, обеспечившие сланцевую революцию Соединенным Штатам, невозможно напрямую перенести на китайские промыслы. Вскрытие более плотных китайских пластов требует более высокого давления водного раствора и больших объемов проппанта, что повышает себестоимость производства и уводит проекты за грань рентабельности.

Также неприменимы американские технологии и в России. IEA оценивает технически извлекаемые запасы российской LTO в 10 млрд т, и самый крупный их источник — это баженовский горизонт. Проблемы бажена те же, что в Аргентине, только сложнее: большие глубины залегания, высокие пластовые температуры и зоны аномально высокого пластового давления. Предполагается, что основные запасы баженовской нефти сосредоточены на территории ХМАО-Югры. За счет разработки комплекса технологий добычи российского LTO, которой занимается дочернее предприятие «Газпром нефти» «Газпромнефть — Технологические партнерства», здесь к 2025 году планируется начать промышленную добычу. Однако ученые не исключают наличия серьезных промышленных запасов баженовской нефти и в соседнем Ямало-Ненецком автономном округе.

По предварительным оценкам, значительные запасы LTO могут быть сосредоточены в Ливии, ОАЭ, Чаде, Нигерии, Пакистане. Если исследования подтвердят это, очевидно, что мировая карта нефтедобычи будет корректироваться вновь и вновь.

Что дальше?

В ИнЭИ РАН считают, что неплохие перспективы имеет производство синтетической нефти из керогена. Это природные высокомолекулярные твердые полимерные вещества, рассеянные в осадочных породах, чаще всего в глинистых сланцах. Технологии работы с керогеновой нефтью во многом похожи на методы добычи тяжелой нефти. Один из вариантов — извлечение керогеносодержащей породы на поверхность и ее последующая переработка в печах-ретортах с помощью пиролиза или сжигания измельченного сухого сланца. Также существуют и уже применяются внутрипластовые технологии добычи керогеновой нефти, предполагающие термическое воздействие на пласт и медленное выделение синтетической нефти из нагретой породы. Но ни один из этих методов, по оценкам Rystad Energy и Wood Mackenzie, пока не обещает рентабельности при ценах на нефть ниже $100 за баррель. На сегодня эта нефть одна из самых дорогих в мире, и снизить цены безубыточности проектов пока никому не удается. Между тем оценочные технически извлекаемые запасы жидких углеводородов из керогена, по данным IEA, составляют около 147 млрд т. Ресурсы этого сырья во всем мире и вовсе ошеломляющие: более 1 трлн т, которые залегают в 33 странах на всех континентах.

Оценивая перспективы развития мирового нефтяного рынка, в ИнЭИ РАН смоделировали возможный сценарий развития ситуации до 2040 года. В качестве условий эксперты выбрали ограниченный трансфер технологий и умеренное сокращение производственных затрат в технологиях разработки керогена. А за сценарную основу для расчетов взяли сравнительно инерционный сценарий будущего развития мирового нефтяного рынка, при котором рост спроса на нефть хоть и замедляется, но сохраняется, что держит цены на нефть на достаточно высоком уровне. Прогноз показал, что даже в таких условиях добыча традиционной нефти будет постепенно снижаться, а нетрадиционные запасы будут вносить все больший вклад в покрытие приростов мирового спроса — до 25%. Это базовый сценарий, который не предполагает технологических прорывов ни в процессе добычи нетрадиционной нефти, ни в развитии альтернативной энергетики. Пандемий и связанных с ней кризисов он тоже, конечно, не учитывает. Но при этом он говорит об одной важной вещи: если нефть человечеству будет нужна, то она не закончится. Ресурсы углеводородного сырья еще огромны, а развитие технологий позволяет вовлекать в разработку все новые и новые запасы, о добыче которых еще совсем недавно никто даже особо не задумывался.

Значение нефтегазовой промышленности для экономики России

Нефтегазовая отрасль оказывает существенное влияние на экономику России. В настоящее время это основа для формирования бюджета и обеспечения функционирования многих других отраслей экономики. Стоимость национальной валюты во многом зависит от мировых цен на нефть. Добываемые в РФ углеродные энергоресурсы позволяют полностью удовлетворить внутренний спрос в топливе, обеспечивают энергетическую безопасность страны, а также вносят существенный вклад в мировое энергосырьевое хозяйство.

Российская Федерация располагает огромным углеводородным потенциалом. Нефтегазовая отрасль России входит в число ведущих в мире, полностью обеспечивает внутренние текущие и перспективные потребности в нефти, продуктах их переработки. Значительное количество углеводородных ресурсов и их продуктов поставляется на экспорт, обеспечивая пополнение валютного запаса. Россия занимает второе место в мире по объему запасов жидких углеводородов с долей порядка 10%. Запасы нефти разведаны и освоены в недрах 35 субъектов РФ.

Эффективное размещение перерабатывающих предприятий

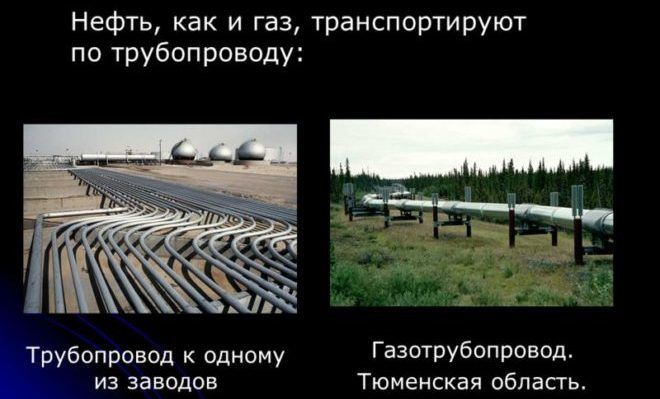

Существенное увеличение перспектив развития и размещения нефтяной промышленности могло бы наблюдаться в случае, если нефтеперерабатывающие предприятия находились в непосредственной близости к источникам сырья, что позволит:

- избежать расходов на транспортировку;

- увеличить прибыль компаний;

- уменьшить стоимость продукта для потребителя.

Смазочные масла, бензин, дизельное топливо, мазут и керосин стали бы конкретно ниже по себестоимости, если бы не возникало проблем с транспортировкой и хранением.

В регионах с суровыми климатическими условиями постройка нефтеперерабатывающих предприятий ненамного улучшит ожидаемые перспективы, так как придется изыскивать возможность раздельной доставки полученной продукции, в то время как для транспортировки нефти достаточно трубопровода.

Лимитирующим постройку нефтеперерабатывающих промышленных предприятий в непосредственной близости к местам добычи становится и кооперирование химических заводов, работающих с нефтью, и постройка их в непосредственной близости к центрам нефтяной переработки. Это обеспечивает:

Читайте также: Рысь: виды, описание, образ жизни, поведение, питание

- в густонаселенных районах такие комплексы решают и кадровые проблемы;

- вопросы поиска потребителя на произведенную продукцию;

- затраты на постройку комплексов могут превысить удельную стоимость транспортировки.

Постройка капитальных предприятий, несомненно, приведет к развитию инфраструктуры региона, но это означает возведение капитальных строений у берегов временного источника.

Перспективы и тенденции к увеличению

Прогнозирование если не роста, то удержания прежних темпов добычи, происходит на основании вывода о неидентичности российских нефтяных запасов мировым, что и дает основания для оптимистических взглядов на перспективы отрасли.

Россия планирует открыть в малоизученных регионах еще несколько тысяч месторождений, ожидаемая перспектива появления которых основана на данных научного анализа, а выявленные в Восточной Сибири месторождения, планируемые в разработку, обеспечивают планы отрасли на ближайшие десятилетия.

Осуществление ближайших планов перерабатывающей отрасли, на которых основывают перспективы своей деятельности нефтеперерабатывающие предприятия, сегмент транспортировки сырья, и химическая промышленность, работающая на переработке нефти, будет производиться не только за счет количественного увеличения, но и за счет качественных преобразований.

Существуют определенные направления, за счет которых будет повышаться объем добываемой нефти, и понижаться негативная составляющая проводимой разработки месторождений:

- внедрение новых методов разработки нефтяных скважин;

- повышение нефтеотдачи пластов за счет применения новых технологий;

- принятие ряда законодательных мер, направленных на стимуляцию научных достижений в нефтяной отрасли;

- законодательно закрепленная необходимость финансирования внедрения новых, разработанных учеными технологий;

- капитальные вложения, и удельные эксплуатационные затраты, направленные на прерогативное использование прогрессивных технологий.

![]()

![]()

Очень дорогие выбросы

«Быстрый» вариант предполагает корректировки с помощью политических мер, из-за чего вырастет стоимость парниковых выбросов. Общее число угольных выбросов снизится до 70%. Этот вариант развития событий — средний по показателям относительно двух других. «Быстрый» сценарий предполагает медленный рост ВВП и резкое снижение использование угля. Больше всего энергопотребления, согласно оценке BP, придется на транспорт. Наряду с традиционными «бензиновыми» средствами передвижения предполагается широкое развитие электрического и водородного транспорта.

Конец эпохи

Фото: ТАСС/Александр Колбасов

Идеальный шторм в Техасе: выживет ли американская сланцевая нефть

Нынешние цены грозят убить индустрию в течение ближайших полутора лет

К такому варианту склоняется Михаил Аристакесян, руководитель аналитического управления ГК «ФИНАМ»: «BP, на наш взгляд, правильно описала будущий тренд в энергетике. Сроки исполнения сценария более-менее оптимистичные и подлежат коррекции. Однако тренд очевиден: доля традиционной энергетики будет снижаться, а альтернативной — расти». Эксперт считает, что этот сценарий характерен не только для стран Запада: «Тот же Китай активно развивает альтернативную энергетику».

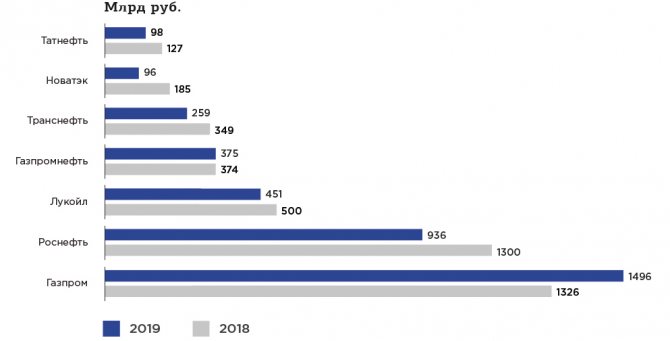

Крупнейшие компании России

Изначально все крупнейшие нефтегазовые месторождения разрабатывались исключительно государством. На сегодняшний день данные объекты доступны для использования частными компаниями. Всего нефтегазовая отрасль России насчитывает более 15 крупных добывающих предприятий, среди которых известные «Газпром», «Роснефть», «Лукойл», «Сургутнефтегаз».

Нефтегазовая отрасль в мире позволяет решать важные экономические, политические и социальные задачи. При благоприятной конъюнктуре на мировых рынках энергоносителей многие поставщики нефти и газа за счет выручки от экспорта реализуют значительные инвестиции в национальную экономику, демонстрируют исключительную динамику роста. Наиболее наглядными примерами можно считать страны Юго-Западной Азии, а также Норвегию, которая при низком индустриальном развитии, благодаря запасам углеводородов, стала одной из самых благополучных стран Европы.

Перспективы развития нефти

В энергетической политике энергопотребляющих стран происходит смещение акцентов. Совершенно очевидно, что новая администрация США еще не закончила работу над энергетической политикой страны, однако ее общие контуры уже ясны. Основными ее принципами будут расширение системы трубопроводов для транспортировки углеводородов, открытие доступа к участкам федеральных земель для разведки запасов нефти и газа и усиление поддержки ядерной промышленности.

Остается только выяснить, окажется ли стремление администрации Трампа к возрождению угольной промышленности надежной страховкой от замедления темпов роста сланцевого сектора нефтяной промышленности или реальной попыткой сохранить уголь в качестве одного из основных источников энергии в условиях активно набирающего обороты движения к экологически ответственному использованию природных ресурсов. Аргументом в пользу последнего может стать официальный отказ США от Парижского соглашения. Пока также непонятно, как новая энергетическая политика отразится на структуре и объемах спроса и предложения источников энергии.

В остальных странах Организации экономического сотрудничества и развития (иными словами, в экономически развитых странах) энергетическая политика направлена на активное переориентирование на производство энергии из альтернативных источников. С апреля 2017 года Великобритания перестала использовать уголь для производства энергии, к тому же Франция и Великобритания поставили своей целью полную электрификацию дорожного транспорта к 2040 году.

Ряд других развитых стран тоже поставили подобные, хоть и более скромные цели, соответствующие общему направлению энергетической политики ЕС. Но последствия такой политики для окружающей среды пока что большей частью предугадать невозможно. Самая очевидная проблема — это литий, который:

Читайте также: Как заработать 10000 рублей за день, за неделю, за месяц – 16 рабочих вариантов для каждого случая

- представляет собой легко воспламеняющийся и очень активный металл (в природе встречается в виде соединений, таких как карбонат лития; получение лития, пригодного для эксплуатации, требует химической обработки);

- обычно встречается в мокрых солончаках на участках с недостаточным количеством воды, поэтому процесс добычи лития сопряжен с использованием большого количества воды; и здесь помимо главной проблемы — радиоактивного заражения воды в результате использования лития — возникнет необходимость решать проблемы истощения запасов и стоимости транспортировки.

Поскольку для кучного выщелачивания используются токсические химические вещества, возникает дополнительный риск их утечки и загрязнения ими почв и воды. К тому же процент литий-ионных аккумуляторов, которые сдают на переработку, даже в странах ОЭСР очень низкий и выражается однозначным числом. В большинстве случаев использованные аккумуляторы оказываются на свалке как обычный мусор.

Агентство США по защите окружающей среды (US EPA) и Европейский союз (исследование 2012 года под названием «Наука в области окружающей среды») пришли к выводу, что проблема утилизации литий-ионных аккумуляторов сильнее всего влияет на истощение запасов этого металла. К тому же технологически процесс производства литиевый аккумуляторов, как и никель-металл-гибридных, сопряжен с высоким энергопотреблением: на производство килограмма готовых аккумуляторов приходится затратить эквивалент 1,6 кг нефти.

Помимо этого, производство литиевых аккумуляторов имеет один из высочайших показателей выброса парниковых газов: 12,5 кг эквивалента CO2 на килограмм произведенных аккумуляторов. Учитывая эти факторы, электрификация дорожного транспорта, вероятно, вместо ожидаемого результата лишь перенесет загрязнение с дорог «на другой ландшафт». Побочный результат в этом случае тоже вполне предсказуем: транспорт и дальше будет зависеть от нефти и других углеводородов в качестве основных источников энергии.

С переходом на электротранспорт и увеличением количества бытовой электроники и всевозможных гаджетов возникает еще один фактор, последствия которого для окружающей среды пока не понятны: резкий рост спроса на сырье, поскольку для производства всей электроники нужны провода, процессоры и зарядные устройства. Компания Volvo первой из производителей автомобилей заявила в прошлом году, что с 2019 года все ее автомобили будут оснащены двигателями гибридного типа.

Как будто в ответ на это заявление компания Volkswagen предприняла попытки монополизировать рынок кобальта в ожидании резкого роста спроса на этот металл. Спрос на литий, кобальт и медь уже увеличивается и, вполне ожидаемо, может достичь новых пиковых показателей по мере роста популярности электромобилей.

При бешеном росте потребления энергии из возобновляемых источников, таких как ветер и солнце, увеличивается потребление металлов, необходимых для производства турбин и панелей. Учитывая быстрый рост спроса на бытовую электронику, стоит серьезно задуматься над тем, хватит ли в будущем металлов и для нее. По имеющимся оценкам, компании Volkswagen к 2025 году для производства электромобилей понадобится треть имеющихся на сегодня в мире запасов лития.

Строятся огромные заводы по производству аккумуляторов типа знаменитой Гигафабрики Илона Маска, им для производства тоже понадобится кобальт. Contemporary Amperex Technology Ltd. ищет $2 млрд для финансирования строительства мегафабрики по производству аккумуляторов в Китае, уступающей только Гигафабрике Тесла. Эта фабрика увеличит существующие мощности Contemporary Amperex Technology Ltd. в пять раз и создаст самое большое производство автомобильных аккумуляторных батарей в мире, во много раз превосходящее Теслу, китайскую BYD Co. Уоррена Баффета и южнокорейскую LG Chem Ltd.

Брэм Мертон (Bram Murton), геолог Британского национального океанографического центра, утверждает, что если к 2040 году все автомобили, ездящие по дорогам Европы, перейдут на электродвигатели и если они будут пользоваться аккумуляторами такого типа, как в Tesla третьей модели, понадобится в 28 раз больше кобальта, чем добывается на сегодняшний день. Основные разведанные запасы кобальта сосредоточены в Демократической Республике Конго и ряде других африканских стран. Но активная бесконтрольная добыча на африканском континенте грозит появлением еще одной Сахары.

Существует две технологические разработки, которые влияют и в будущем продолжат серьезно влиять на нефтяную промышленность: возрожденная технология гидроразрыва пластов в сочетании с горизонтальным бурением и существенное улучшение технологий производства аккумуляторов. Первая привела к увеличению предложения, а вторая постепенно снижает спрос. Вполне вероятно, что развитие этих технологий продолжится и будет менять будущее.

Дальнейшее освоение возобновляемых источников энергии в сочетании со стремлением заменить двигатели внутреннего сгорания (ДВС) силовыми агрегатами на электричестве продолжат и дальше снижать спрос на нефть. Но! Даже в случае успешной реализации британско-французского сценария полной ликвидации транспортных средств на ДВС к 2040 году количество автомобилей на электродвигателях составит приблизительно 12% от общего количества транспортных средств всех стран мира.

Среди прочих факторов, существующих уже давно и, как правило, влияющих на спрос и предложение энергии (а также углеводородов как ее основного источника), следует отметить рост населения, экономический рост, политические события, погодные условия, социальную напряженность в странах — производителях нефти. И это далеко не все. Отличие на сегодня заключается в стремлении диверсифицировать источники энергии и постепенно отойти от угля и углеводородов за счет применения технологических достижений и регуляторных механизмов.

При этом зрелость мировой нефтеиндустрии означает, что любое значительное изменение требует серьезных усилий или наличия у новых товаров и технологий существенных преимуществ, благодаря которым они смогут успешно конкурировать с используемыми сейчас. Иными словами, технологии приведут к медленной эволюции нефтяного сектора, а не к взрывным революционным изменениям.

Без кардинальных прорывов в области технологий производства энергии углеводородный сектор неизбежно будет оставаться основным источником производства энергии, при этом уровень спроса на 2018–2040 годы сохранится на прогнозированном показателе: 100 млн баррелей нефтяного эквивалента в день. Верно и то, что возобновляемые источники энергии будут расти самыми высокими темпами, на уровне 7%, но даже при столь высоком показателе роста на них к 2040 году будут приходиться не более 7% (по оценкам ОПЕК — 5,4%) всей производимой в мире энергии.

Основной сдвиг может произойти в секторе углеводородов при увеличении доли газа до приблизительно 25%. Такой сдвиг вызван коммодитизацией газа, меньшим вредом газа для окружающей среды, а открытие новых газовых участков и резервов почти сравняли газ по доступности и безопасности с нефтью, что ведет к увеличению его доли в общем предложении энергоносителей. Кроме того, регуляторные механизмы замены угля будут способствовать увеличению спроса на углеводороды в целом и на газ в частности, поскольку конструкция большинства современных электростанций позволяет легко и быстро перейти с угля на газ.

Читайте также: Инвестиции Китая в Россию на 2021 год. Совместные мегапроекты предложенные Россией и их судьба

В 2021 году нефть составила около 34% всех потребляемых в мире энергоносителей. В 2021 году мировой спрос на нефть вырос на 1,4 млн баррелей в день, до 96,8 млн баррелей в день, вследствие чего цены на сырую нефть в течение года продемонстрировали дальнейший рост. Но даже при столь солидном росте спроса доля нефти в общем предложении энергоносителей не останется на прежнем уровне.

Прогнозы по снижению доли нефти к 2040 году варьируются; приводятся разные цифры: от одной трети до чуть более одной четверти. При этом все прогнозы основаны на предположении, что и США, Индия и Китай (за счет которых на сегодня мировой спрос на нефть вырос на 56% за 2016–2017 годы) будут стимулировать развитие других источников энергии и продолжат соблюдать различные обязательства по предотвращению загрязнений окружающей среды (подобных обязательствам в рамках Парижского соглашения). Но на сегодня ни США, ни Китай не проявляют никакого интереса в этом направлении.

США активно пропагандируют добычу сланцевой нефти, благодаря которой Америка к 2022 году планирует превратиться в чистого экспортера. Стремление администрации Трампа к выходу из Парижского соглашения может в долгосрочной перспективе подталкивать рост спроса на нефть, в результате чего ее доля в общем предложении энергоносителей к 2040 году возрастет.

В то время как события, связанные с добычей нефти, широко освещаются и оцениваются, значительно меньше внимания уделяется грандиозному падению потребления нефти в США по сравнению как с недавними показателями, так и с последними прогнозами; это один из наибольших сюрпризов, преподнесенных мировым рынком нефти за последние годы. Оказалось, что в 2021 году США потребляли меньше нефти, чем в 1997 году, хотя экономика выросла за этот период почти на 50%.

Выравнивание потребления нефти в США оказалось по большей части неожиданным. В 2003 году Управление по информации в области энергетики при Министерстве энергетики США прогнозировало на ближайшие два десятилетия неуклонный рост потребления нефти в среднем на 1,8% в год. Предрекалось увеличение потребления нефти к 2025 году на 47% по сравнению с 2003 годом. Показатели разработок нефтяных месторождений и нефтедобычи основывались, главным образом, именно на этих прогнозах, поэтому низкое потребление как раз и стало одним из факторов, которые привели к краху нефтяного рынка в 2013–2014 годах.

Общая характеристика российского рынка оборудования для добычи нефти и газа

Наибольшая доля от общего потребления нефте- и газопромыслового оборудования приходится на техническое оснащение для бурения. В течение трех последних лет объем рынка бурового оборудования и эксплуатации наземных скважин в России составлял 56 миллиардов рублей, свыше половины из которых занимали буровые установки.

Российские нефтяные компании в вопросах приобретения крупной буровой техники отдают предпочтение отечественному оборудованию, поэтому потребность отрасли полностью покрывается внутренним производством.

Высокая стоимость буровых установок не позволяет наращивать объемы их реализации. Средний срок производства кустовой установки составляет девять месяцев, а обходится она примерно в 500 миллионов рублей.

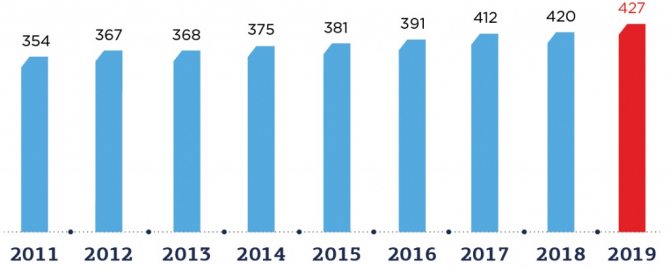

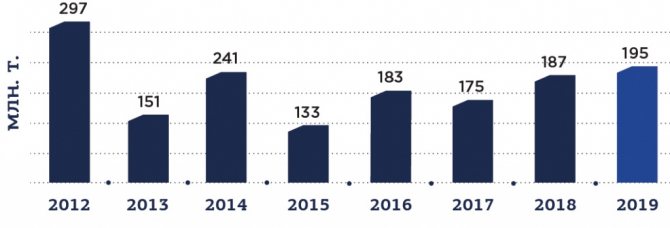

Рис. 7. Общий парк буровых установок в РФ в 2011-2019 гг., ед.

*ОценкаИсточник: Росстат, оценочные данные

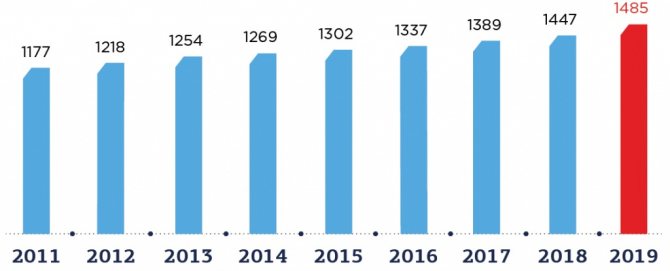

За 2007-2017 годы парк буровых установок в России увеличился на 36% и составил 1389 единиц, а в 2021 году он вырос до 1447 шт. В 2019 году рост снизился, но количество буровых установок увеличилось на 36 единиц. Объем, возраст и структура парка буровых установок существенно различаются по компаниям. Согласно проведенным оценкам, около 40% парка приходится на старые буровое оборудование, которое было произведено ещё в восьмидесятые годы и на сегодняшний день уже устарело.

Причиной роста парка буровых установок стало увеличение числа новых скважин.

Рис. 8. Введено в эксплуатацию новых скважин в РФ в 2011-2019 гг., тыс. ед.

*За 2021 год приведены оценочные данныеИсточник: Росстат

Читайте также: Вход в личный кабинет АЭБ: пошаговая инструкция, функционал аккаунта

К числу других факторов, поддерживающих рынок тяжелой буровой техники, можно отнести:

- Повышение эффективности бурения, определяемой увеличением скорости проходки, использованием более продуктивного оборудования.

- Увеличение доли физически и морально изношенного бурового оборудования, часто практически неиспользуемого, а лежащего «мертвым грузом» на балансе нефте- и газодобывающих предприятий, так как такое оборудование сложно транспортировать на новые месторождения.

- Рост числа относительно дешевых скважин, особенно в Волго-Уральском регионе, где стоимость строительства скважин намного ниже, чем в северной части России.

С точки зрения структуры спроса на буровые установки более половины рынка занимают станки для кустового бурения. Это обусловлено присущими им большой грузоподъемности и высокой скоростью мобилизации, что наиболее актуально для кустового бурения на месторождениях Западной Сибири. Крупнейшим производителем буровых установок в России является ООО «Уралмаш НГО Холдинг».

На фоне развивающегося кризиса, по данным Baker Hughes, число буровых установок во всем мире в марте 2021 г. сократилось на 7,5%, а в годовом исчислении снижение составило 11,2%. Поэтому не следует ожидать роста рынка буровых установок в 2021 году и в России. Мы ожидаем, что компании серьезно снизят темпы обновления парка оборудования и будут отдавать предпочтение его модернизации там, где это возможно.

Сегодня сложно прогнозировать потери на рынке тяжелой буровой техники. Несмотря на объективно существующий кумулятивный спрос, который составляет более 500 единиц, уровень отечественного производство в разы ниже, а под воздействием кризиса он продолжит сокращаться. Но мы предполагаем, что спрос на ключевые компоненты буровых установок и другие комплектующие, которые позволяют проводить модернизацию оборудования, в 2021 году останется довольно высоким и падение рынка будет незначительным.

В последние десять лет нефтегазовые компании активно развивают инвестиционные проекты в сфере добычи и переработки нети и газа. Общая стоимость инвестиционных программ крупнейших представителей отрасли в 2021 году составила 8,96 млрд. рублей, что на 4,6% меньше аналогичного показателя 2021 года. В этом году многие нефтегазовые компании пересматривают собственные инвестиционные программы, их сокращение может составить до 30-40%.

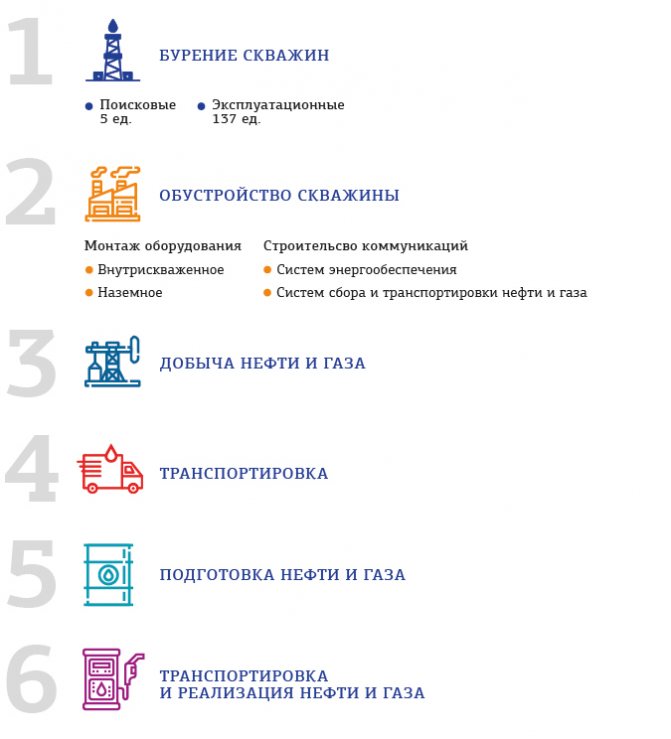

Рис. 9. Инвестиционные проекты в нефтегазовой сфере в 2019 году

Однако реализация таких крупных инвестиционных проектов в нефтегазовой отрасли не способствует интенсивному росту производства нефтегазового оборудования. Одна из причин заключатся в отсутствии достаточных производственных мощностей.

В производстве нефтегазового оборудования инвестиционных проектов немного, большинство из них связаны с модернизацией действующих производств. Строительство новых заводов, выпускающих оборудование, идет темпами, недостаточными для обеспечения импортозамещение.

Таблица 2. Инвестиционные проекты в сфере производства нефтегазового оборудования, реализуемые в 2021 году

| Наименование инвестиционного проекта | Регион |

| Создание производства оборудования для эксплуатации, обслуживания и ремонта объектов магистральных трубопроводов | Тюменская область |

| Строительство завода по ремонту буровых установок | Курганская область |

| Строительство завода по изготовлению энергетического и нефтегазового оборудования | Брянская область |

| Строительство комплекса по производству нефтесервисного оборудования | Московская область |

| Строительство завода по производству внутрискважинного оборудования | Тульская область |

| Строительство завода по производству оборудования для нефтяной и газовой промышленности | Башкортостан |

| Строительство завода по производству оборудования для бурения нефтяных и газовых скважин | Самарская область |

*По данным из открытых источников

Вторая причина – высокая импортозависимости российского производства нефтегазовой техники. Несмотря на то, что крупное оборудование, используемое отечественными компаниями для добычи нефти и газа, в основном производится в России, в остальных сегментах рынка высока доля импорта.

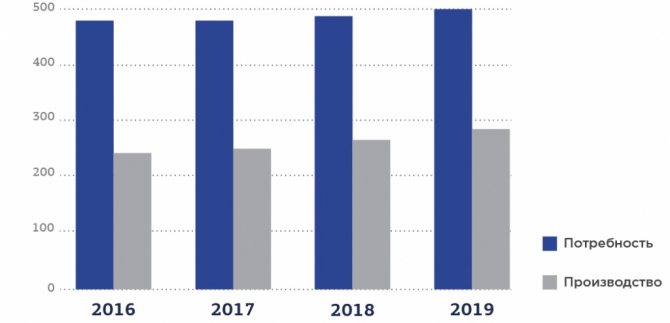

Рис. 10. Производство и потребность в нефтегазовом оборудовании в России в 2016-2019 гг., млрд. руб.

Источник: Минпромторг

Третья причина, сказывающаяся на развитии рынка нефтегазового оборудования – низкая доля финансовых вложений в технику в структуре материальных затрат на строительство скважин.

Основываясь на данных проведенного анализа, мы оценили расходы на приобретение оборудования, необходимого для разработки нефтяного месторождения небольшой компанией. Стоит отметить, что при освоении месторождения нефти и газа требуется пробурить не одну, а несколько скважин, расположенных кустами. В нашем примере мы рассмотрим возможность бурения 52 скважин для начала разработки месторождения в Волго-Уральском регионе.

Читайте также: Изменения в обслуживании клиентов – физических лиц.

Таблица 3. Потребность в нефтепромысловом оборудовании для строительства 52 скважин

| № | Наименование | Кол-во | Цена за ед., т. Руб. | Сумма |

| 1 | Станок-качалка ПШГН 8-3, шт. | 40,00 | 1800,00 | 72000,0 |

| 2 | Насос вставной типа 25-175 RHAM 14-4-2-2, шт. | 40,00 | 122,00 | 4880,0 |

| 3 | Обвязка обсадных колонн ОКО 21x245x146, шт. | 52,00 | 60,00 | 3120,0 |

| 4 | Установка ШВН 10-2000 (Привод+насос), комплект | 12,00 | 1750,00 | 21000,0 |

| 5 | Арматура устья нефтяных скважин АУ ЭЦН, АУ ШГН | 52,00 | 75,00 | 3900,0 |

| 6 | Башмак якорный 40117-ZUS | 40,00 | 9,00 | 360,0 |

| 7 | Труба обсадная, «Направление» Диам.325х9 мм, т | 103,12 | 67,00 | 6908,8 |

| 8 | Труба обсадная «Кондуктор» Диам.245×8 мм, т | 1201,20 | 65,00 | 78078,0 |

| 9 | Труба обсадная «Э/колонна» Диам. 146×8 мм, т | 1872,00 | 64,00 | 119808,0 |

| 10 | Труба НКТ Диам.73х5,5 мм, т | 772,98 | 68,00 | 52562,6 |

| 11 | Штанга насосная ШН 19-8000, шт. | 5200,00 | 3,70 | 19240,0 |

| 12 | Штанга насосная ШН22-8000, шт. | 2184,00 | 3,90 | 8517,6 |

| 13 | Штанга насосная ШН25-8000 | 1300,00 | 4,10 | 5330,0 |

| 14 | Штанга насосная с центратором ШНЦ22-8000, шт. | 1092,00 | 4,30 | 4695,6 |

| 15 | Штанга подгоночная ШН22, компл. | 52,00 | 47,00 | 2444,0 |

| 16 | Штанга подгоночная ШН25, компл. | 52,00 | 53,00 | 2756,0 |

| 17 | Шток полированный ШСУ-32, шт. | 52,00 | 5,40 | 280,8 |

| 18 | Сооружение для сбора нефти (эстакада+ем кость) | 52,00 | 628,00 | 32656,0 |

| 19 | Материалы для благоустройства скважин, обвязка устья с емкостью для сбора нефти. | 52,0 | 324,0 | 16848,0 |

| 20 | Материалы для обустройства отдельностоящей скважины и обвязка устья с емкостью для сбора нефти (на 1 скважину) | 15,00 | 323,98 | 4859,7 |

| 21 | Итого расходов на нефтепромысловое оборудование, трубы и материалы | 14236,3 | 460245,1 |

*В расчетах использовались данные, полученные из доступных открытых источников. Конкретные цены могут отличаться от представленных в расчетах.

Отсюда средняя стоимость бурения одной скважины составит:

Таблица 4. Расчет стоимости строительства скважины в 2020 году

| № | Наименование | Ед. изм. | Значение |

| 1 | Глубина (проходка) эксплуатационной скважины | м | 1650,0 |

| 2 | Глубина поисковой скважины | м | 2000,0 |

| 3 | Стоимость бурения 1 пог. м. скважины | тыс. руб. | 16,0 |

| 4 | Стоимость бурения эксплуатационной скважины | тыс. руб. | 26400,0 |

| 5 | Стоимость бурения поисковой скважины | тыс. руб. | 32000,0 |

| 6 | Расходы на нефтепромысловое оборудование, трубы и материалы в расчете на 1 скважину | тыс. руб. | 8850,9 |

| 7 | Расходы на подготовку площадки | тыс. руб. | 1200,0 |

| 8 | Расходы на оборудование для энергообеспечения в расчете на 1 скважину | тыс. руб. | 792,5 |

| 9 | Расходы на строительство 1 эксплуатационной скважины | тыс. руб. | 37243,4 |

| 10 | Расходы на строительство 1 поисковой скважины | тыс. руб. | 42843,4 |

*В расчетах использовались данные, полученные из доступных открытых источников. Конкретные цены могут отличаться от представленных в расчетах.

Стоимость строительства и обустройства одной поисковой скважины в Волго-Уральском регионе в среднем составляет 42,8 млн. рублей, а эксплуатационной – 37,2 млн. руб. На долю нефтепромыслового оборудования придется всего 20 и 23% от указанных сумм соответственно. Себестоимость скважин в Северных регионах России почти в 2 раза выше. Основные затраты при строительстве скважин приходятся на услуги нефтесервисных компаний, производящих бурение.

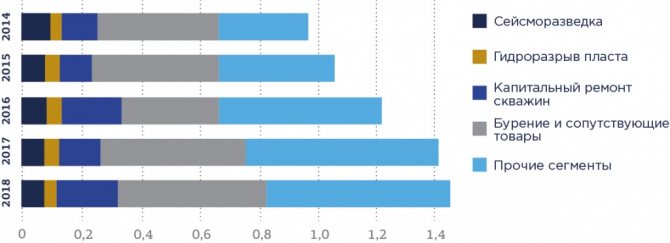

Представим структуру и динамику объема нефтесервисного рынка в разрезе сфер осуществляемой деятельности.

Рис. 11. Объем нефтесервисного рынка РФ в 2014-2018 гг., трлн рублей

Таким образом, объем нефтесервисного рынка почти в 5 раз превышает объем рынка производства оборудования для добычи нефти и газа.

Баренцево и Карское моря — настоящие газовые бассейны

Фото: commons.wikimedia.org

Формально оба моря не являются субъектами РФ, но именно на их территории суммарно приходится больше 9% российского газа.

Карское море, омывающее полуострова Ямал и Таймыр, относится к числу самых холодных морей нашей страны: только возле устьев впадающих сюда рек температура воды летом поднимается выше 0 °C. Практически всё море расположено на шельфе, где средняя глубина не превышает 100 метров.

Одно из известнейших месторождений здесь носит название «Ленинградское». Оно было открыто в 1992 году на восточном шельфе Ямала и состоит из 10 пластовых залежей конденсатсодержащего газа, разведанные и предварительно оценённые запасы которых составляют 1,05 трлн м3 газа. Месторождение относятся к категории уникальных, а в 2007 году особым распоряжением правительства было отнесено к объектам федерального значения.

В 2022 году на Ямальском шельфе Карского моря «Газпром» открыл сразу два новых месторождения, а годом спустя добавил к ним ещё одно. Одно из обнаруженных месторождений относится к категории уникальных, остальные — к категории крупных. По словам представителей компании, извлекаемые запасы газа на всех трёх новинках по сумме категорий С1+С2 составляют больше 712 млрд м3.

«Газпрому» принадлежит и относящееся к категории уникальных Русановское месторождение, расположенное в Карском море. Оно было открыто в 1992 году и в настоящий момент, как и Ленинградское, относится к объектам федерального значения. Объём разведанных и предварительно оценённых запасов составляет 779 млрд м3 газа и 7,8 млн тонн газового конденсата.

Что до Баренцева моря, отделённого от Карского полоской Новой Земли, оно является «домом» для одного из самых богатых газовоконденсатных месторождений в мире — Штокмановского, обладающего запасами газа в 3,94 трлн м3.

Это месторождение получило своё название в честь научно-исследовательского судна «Профессор Штокман»: именно с него в 1981 году проводились изыскания, в ходе которых и выявили потенциал будущего ГКМ.

На сегодняшний день разработка этого ГКМ не ведётся, несмотря на большие первоначальные планы. Почему же?

С одной стороны, всё дело в удалённости Штокмановского месторождения от суши. До ближайшей тверди, архипелага Новая Земля — 300 км, до Мурманска — все 550. Глубина моря колеблется от 320 до 340 м, что тоже существенно усложняет процесс. С другой стороны — важнейшую роль играют экономика и политика… Если сначала «Штокмана» рассматривали как источник экспорта в США, то потом эта возможность отпала. Новой надеждой стал «Северный поток», но и с ним не сложилось.

Однако в 2022 году представители «Газпрома» сообщили, что скоро возьмутся за дело — и уже к 2029 году введут «Штокмана», как его иногда называют, в эксплуатацию. Основным импортёром местного топлива должна стать Европа.

Перспективы разработки новых месторождений

Минтопэнерго Российской федерации разрабатывает перспективные предложения как о повышении финансирования научных проектов, направленных на технологическое и методологическое оснащение отрасли результатами научных исследований, так и для стимулирования капиталовложений в модернизацию и техническую оснащенность нефтедобычи.

В случае успешного осуществления мер, подкрепленных законодательной базой и финансированием, научно-исследовательские институты смогут заниматься не только теоретическими разработками, но и участвовать в реализации проектов, признанных успешными и актуальными.

Основной упор предполагается делать:

- на более интенсивную и полную разработку существующих месторождений;

- пополнение запасов;

- осуществление нефтедобычи в сложных и экстремальных погодных условиях с низкими температурами.

Не последнее место в финансировании предполагается отдать проектам, работающим над максимальным извлечением существующих ресурсов в уже открытых скважинах.

Интеграция и сотрудничество

Очень много нефтеперерабатывающих заводов находится в Китае, но лидирующее положение в этой отрасли принадлежит США.

Несмотря на ориентированность российской экономики на самостоятельное ведение экономических разработок в основных направлениях управления сырьевыми ресурсами, сотрудничество с иностранными компаниями не исключается из ближайших перспективных планов развития нефтедобычи.

Масштабы такого сотрудничества предполагается увеличивать за счет:

- привлечения инвестиций путем разумного дозирования капиталовложений других государств;

- использование технологических и принципиально новых разработок.

Опыт зарубежных нефтяных компаний необходим, чтобы исследования, проводимые в РФ, не повторяли уже однажды пройденный путь.